Existem diversas opções de investimentos disponíveis no mercado financeiro, e a escolha dos melhores investimentos depende dos objetivos, perfil de investidor e prazo de investimento desejado. A renda fixa (poupança, tesouro direto, CDB e LCI) é uma opção mais conservadora, enquanto os fundos multimercado e ações (para ganhar com dividendos) são mais arrojados.

É importante avaliar as características de cada investimento:

- Rentabilidade;

- Risco;

- Vencimento;

- Carência;

- Liquidez;

- Impostos.

A importância de diversificar a carteira de investimentos para minimizar riscos e obter bons retornos financeiros é fundamental.

Renda Fixa ou Renda Variável, qual a melhor?

Os investimentos em renda fixa são uma opção popular para investidores que buscam maior segurança e estabilidade em suas aplicações financeiras. Isso porque, ao contrário dos investimentos em renda variável, os investimentos em renda fixa oferecem uma previsibilidade maior dos rendimentos e um menor risco de perda de capital.

No entanto, com a variedade de opções de investimentos em renda fixa disponíveis atualmente, pode ser difícil escolher qual é a melhor opção para o seu perfil de investidor. A seguir, listamos alguns dos melhores investimentos em renda fixa disponíveis atualmente:

Tesouro Direto

O Tesouro Direto é um programa do governo federal que permite investir em títulos públicos. Esses títulos são considerados os investimentos mais seguros do mercado, já que o governo é considerado um emissor de baixo risco de crédito. Além disso, o Tesouro Direto oferece uma grande variedade de títulos, com prazos e rentabilidades distintas, permitindo ao investidor escolher a opção mais adequada ao seu perfil.

CDB

O Certificado de Depósito Bancário (CDB) é um título de renda fixa emitido pelos bancos. Esse investimento costuma ter uma rentabilidade mais elevada do que a poupança e é protegido pelo Fundo Garantidor de Crédito (FGC), que garante a devolução do valor investido em até R$ 250.000 por CPF e por instituição financeira.

Interessante conferir esse artigo: Quanto rende R$ 100 mil no Nubank, Tesouro Direto e CDI

LC

A Letra de Câmbio (LC) é um título de renda fixa emitido por financeiras. Assim como o CDB, a LC também é protegida pelo FGC. A principal diferença entre esses investimentos está na rentabilidade, que costuma ser um pouco maior no caso da LC.

LCI/LCA

A Letra de Crédito Imobiliário (LCI) e a Letra de Crédito do Agronegócio (LCA) são títulos de renda fixa emitidos por bancos com o objetivo de financiar o setor imobiliário e o agronegócio, respectivamente. Esses títulos são isentos de Imposto de Renda para pessoas físicas e, assim como o CDB, também são protegidos pelo FGC.

Debêntures

As Debêntures são títulos de renda fixa emitidos por empresas com o objetivo de captar recursos para investimentos em seus negócios. Esses títulos oferecem rentabilidades mais elevadas do que os títulos emitidos por bancos, mas também apresentam um risco maior, já que a empresa emissora pode vir a falir.

Vale ressaltar que debêntures não possuem garantia do FGC (Fundo Garantidor de Créditos)!

Os investimentos em renda fixa são uma opção segura e estável para investidores que buscam previsibilidade nos rendimentos e um menor risco de perda de capital. A escolha do melhor investimento em renda fixa dependerá do perfil de investidor e dos objetivos financeiros de cada um. É importante avaliar as opções disponíveis e buscar o auxílio de um profissional qualificado antes de tomar qualquer decisão de investimento.

Com a ajuda de um profissional qualificado, é possível escolher a opção mais adequada às suas necessidades e garantir um investimento seguro e rentável em renda fixa.

- Quais são os melhores investimentos de renda fixa disponíveis atualmente?

- Como montar uma carteira diversificada de ações?

- Quais são as melhores empresas para se investir visando ganhos com dividendos?

- Qual é a diferença entre CDB, LCI e LCA, e qual é o melhor investimento para o meu perfil de investidor?

- Qual é a importância da diversificação na hora de investir e como aplicá-la em minha carteira de investimentos?

Tesouro Direto é um bom investimento?

O Tesouro Direto é um programa do governo brasileiro que permite investimentos em títulos públicos, oferecendo uma alternativa de investimento de baixo risco e com boa rentabilidade. O rendimento desses títulos varia de acordo com o tipo de título escolhido, a duração do investimento e as condições do mercado financeiro.

Quanto rende 1.000 no Tesouro Direto?

Não é possível afirmar com exatidão quanto rende 1.000 reais por mês no Tesouro Direto, pois essa variação dependerá do título escolhido e do prazo de investimento. No entanto, é possível simular diferentes cenários e encontrar a opção mais adequada para seus objetivos.

Fizemos uma simulação de quanto rende R$1.000 por mês no Tesouro Direto, confira:

Quanto paga Tesouro Direto por mês?

O Tesouro Direto não paga um valor fixo por mês, mas sim uma taxa de juros sobre o valor investido. Essa taxa pode variar ao longo do tempo, conforme as condições econômicas e a política monetária do governo.

Quanto se ganha no Tesouro Direto?

O ganho obtido no Tesouro Direto também varia de acordo com o título escolhido, a duração do investimento e as condições do mercado financeiro. No entanto, em geral, os títulos públicos oferecem rentabilidades superiores às da poupança e a outros investimentos de baixo risco.

Quanto rende 20 mil reais no Tesouro Direto?

Novamente, o rendimento de 20 mil reais no Tesouro Direto dependerá do título escolhido e do prazo de investimento. No entanto, é possível simular diferentes cenários e encontrar a opção mais adequada para seus objetivos, considerando fatores como rentabilidade, risco e liquidez. O Tesouro Direto é uma opção de investimento atraente para quem busca diversificar sua carteira e obter rentabilidade com baixo risco.

Veja: Quanto rende a poupança por mês: R$ 1 mil, R$ 10 mil e R$ 100 mil

Como montar uma carteira diversificada de ações?

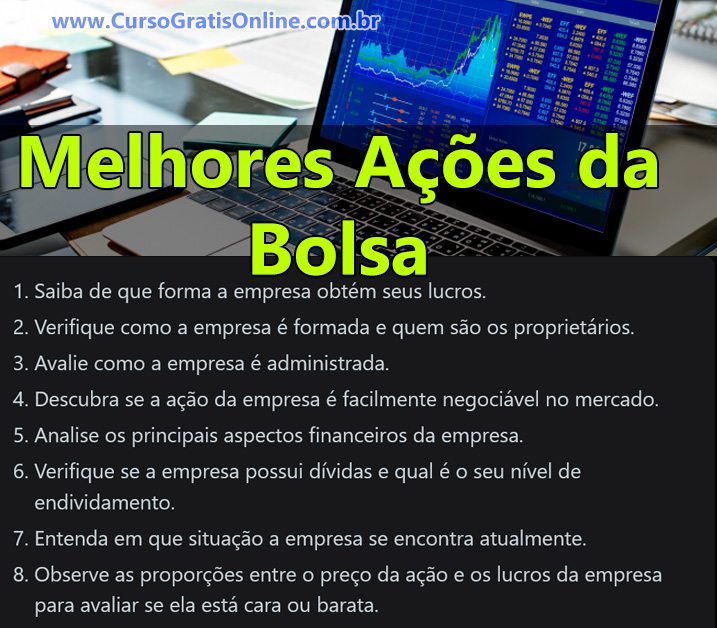

Investir em ações pode ser uma opção interessante para quem busca maiores rentabilidades em seus investimentos, mas é importante lembrar que esse tipo de investimento também apresenta um maior risco de perda de capital. Por isso, é fundamental montar uma carteira diversificada de ações, que contemple diferentes setores da economia e empresas com diferentes níveis de risco.

Listamos algumas dicas para ajudar você a montar uma carteira diversificada de ações:

Defina seus objetivos e perfil de investidor

Antes de começar a investir em ações, é importante definir seus objetivos financeiros e perfil de investidor. Se você é um investidor mais conservador, por exemplo, pode ser interessante investir em empresas de setores mais estáveis, como o setor de saúde. Já se você é um investidor mais agressivo, pode optar por empresas de setores mais voláteis, como o setor de tecnologia.

Pesquise as empresas e setores

Faça uma pesquisa detalhada das empresas em que deseja investir e dos setores em que essas empresas atuam. Analise os fundamentos das empresas, como sua situação financeira, histórico de lucros e perspectivas de crescimento. Além disso, é importante avaliar o setor em que a empresa atua e as tendências do mercado.

Diversifique sua carteira

Ao montar uma carteira de ações, é importante diversificar seus investimentos em diferentes setores e empresas, a fim de reduzir o risco de perda de capital. Tente investir em empresas de setores diferentes, como saúde, tecnologia, financeiro, entre outros. Além disso, é importante também diversificar os tipos de ações em que você investe, como ações ordinárias e preferenciais.

Acompanhe suas ações

Acompanhe regularmente suas ações e faça ajustes na carteira quando necessário. É importante estar atento às mudanças no mercado e nas empresas em que você investe, a fim de evitar perdas desnecessárias.

Investir em ações pode ser uma opção interessante para quem busca maiores rentabilidades em seus investimentos, mas é importante lembrar que esse tipo de investimento apresenta um maior risco de perda de capital. Ao montar uma carteira diversificada de ações, é possível reduzir esse risco e aumentar suas chances de obter bons resultados. Lembre-se sempre de avaliar suas opções e buscar a ajuda de um profissional qualificado antes de tomar qualquer decisão de investimento.

Como ganhar dinheiro com dividendos?

Os dividendos são uma forma de remuneração aos acionistas de uma empresa, distribuídos de acordo com o número de ações que cada um possui. Investir em ações que pagam bons dividendos pode ser uma estratégia interessante para quem busca uma renda extra com seus investimentos.

Para encontrar empresas que pagam bons dividendos, é importante avaliar sua política de distribuição de lucros e histórico de pagamentos. Empresas que possuem uma política de dividendos consistente, com distribuições regulares e crescimento ao longo do tempo, tendem a ser mais atrativas para investidores em busca de renda passiva.

Investir em ações que pagam dividendos é uma forma de obter renda passiva e complementar seus ganhos. Dividendos são a parcela do lucro distribuída pelas empresas aos seus acionistas, proporcionalmente ao número de ações que cada um possui.

Para ganhar com dividendos, é importante escolher empresas que possuam histórico consistente de pagamento de dividendos e que apresentem bons fundamentos econômicos e financeiros. Empresas consolidadas em seus setores e com baixo endividamento geralmente são boas opções.

É importante avaliar a taxa de dividend yield da empresa, que representa o rendimento dos dividendos em relação ao preço das ações. Quanto maior o dividend yield, maior é a proporção de dividendos pagos em relação ao preço da ação.

Vale ressaltar que investir em ações que pagam dividendos não é garantia de retorno financeiro. O mercado de ações é volátil e pode sofrer variações significativas de preço em curtos períodos de tempo, o que pode impactar tanto o valor das ações quanto o valor dos dividendos recebidos.

+ Leia: Quais melhores ações para investir em 2023 na Bolsa de Valores?

Quais as melhores empresas para investir para ganhar com dividendos?

Existem algumas empresas brasileiras que possuem histórico de distribuição de dividendos atrativos e consistentes ao longo dos anos, como por exemplo, algumas companhias do setor de energia elétrica, de saneamento, de telecomunicações e de bancos.

Para escolher as melhores empresas para investir visando ganhos com dividendos, é importante realizar uma análise criteriosa dos fundamentos financeiros das companhias, avaliar o potencial de valorização das ações, considerar as perspectivas do setor em que atuam e observar a qualidade da gestão e governança corporativa.

Por isso, é importante diversificar seus investimentos e não concentrar todo o seu patrimônio em apenas algumas empresas. É recomendado ter uma carteira de investimentos diversificada, com diferentes tipos de ativos e em diferentes setores, para minimizar os riscos e maximizar os retornos.