Quando se fala em poupar dinheiro, a primeira modalidade de investimento que vem à cabeça é, sem sombra de dúvidas, a caderneta de poupança. Sua grande popularidade é explicada pela simplicidade das operações, segurança e isenção no Imposto de Renda.

Mas será que se o consumidor conhecesse alternativas de investimento ele abriria mão da poupança? Para lhe auxiliar a encontrar essa resposta, discutiremos a seguir sobre outras 5 opções de investimento: CDB, Fundos de Renda Fixa, Letras de Crédito Imobiliário, Previdência Privada e Tesouro Direto.

CDB

O CDB nada mais é do que um empréstimo realizado ao banco, pelo investidor. Apesar de não contar com taxa de administração, o CDB paga IR (Imposto de Renda). Para escolher a instituição responsável pela aplicação, é preciso analisar com cautela: quanto maior for o banco, mais segura será a transação.

+ Confira: Onde Investir em Renda Fixa – Poupança, CDB, LCI, Qual?

Os melhores retornos podem ser obtidos através das aplicações superiores à R$5.000. Vale frisar que o CDB é protegido pelo Fundo Garantidor de Créditos, cujo valor limite é de R$250.000 (Este valor deve incluir todas as aplicações realizadas pelo investidor, no referido banco: CDB, Poupança, LCI etc).

Fundos de Renda Fixa

Para quem deseja trocar a Poupança pelos Fundos de Renda Fixa, é preciso ficar de olho nas taxas de administração, para que a opção realmente valha a pena: apenas taxas de até 1% tornam a aplicação vantajosa.

Os Fundos de Renda Fixa pagam Imposto de Renda, cuja incidência varia de acordo com o tempo da aplicação: de 22,5% para aplicações com menos de 6 meses a 15% para as que têm mais de 2 anos. As aplicações também são protegidas pelo Fundo Garantidor de Crédito, mas, nesse caso, não se somam todos os investimentos do cliente. A análise é individual.

LCI/LCA

As Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA) são aplicações que mantém financiamentos imobiliários e agrícolas como garantia. As maiores vantagens desta opção são a não incidência de IR e a garantia pelo Fundo Garantidor de Crédito.

Entretanto, há uma grande desvantagem: como os valores desta modalidade possuem prazo para permanecerem aplicados, não é possível solicitar retiradas antes do prazo estipulado para resgate.

Previdência Privada

Quem tem como principais objetivos poupar para a aposentadoria ou para alguma transação em longo prazo, a Previdência Privada é a opção mais atrativa.

+ Confira: Planos de Previdência Privada valem a pena?

Para não comprometer sua rentabilidade, é preciso atentar-se à taxa de administração: taxas de até 1,5% são interessantes, mas taxas ultrapassando os 3% desvalorizam o s rendimentos.

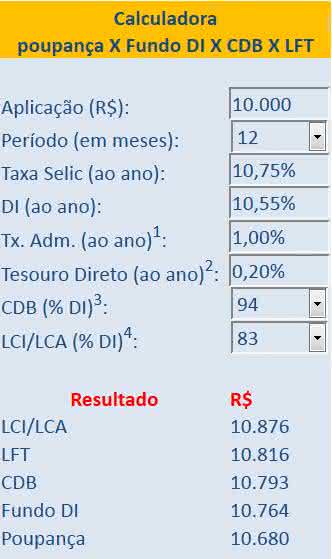

Na imagem acima você consegue ver que um investimento de R$10.000 em 12 meses rendeu melhor aplicando em LCI, posteriormente em Tesouro Direto (no título LFT), em sequência CDB e Fundos de Renda Fixa atrelados a DI. Por último a Poupança.

Observação: Hoje a taxa SELIC se encontra em 11,75%, portanto o rendimento dos investimentos em renda fixa são ainda maiores!

Tesouro Direto

Por se tratar de aplicação em títulos do governo, o Tesouro Direto é um investimento 100% seguro. Mas, segundo especialistas, é preciso ter certo nível de conhecimento, antes de iniciar as aplicações. Para os leigos, o ideal é que os processos sejam realizados por intermédio de um banco ou corretora mas, nestes casos, as instituições cobram uma taxa de custódia de 0,3%.

Deve-se saber ainda que não há liquidez diária: caso deseje, é preciso aguardar as quartas-feiras e realizar o resgate.

Para você que vai investir em uma das modalidades acima, a regra é sempre a mesma: analise todos os detalhes do investimento e, se possível peça a opinião de um especialista!

Educação Financeira

+ Confira nossos artigos sobre educação financeira:

- Curso de Como Fazer Investimentos em 2017

- Curso de Como Fazer Investimentos para Iniciantes

- Qual Banco tem a Menor Taxa de Juros para Empréstimo?

- Dicas para Guardar Dinheiro Durante a Faculdade

- O Que Fazer Quando a Renda Familiar Cai?

- Como Fazer o Salário Durar Mais Tempo

- Planilha de Gastos – Controle as Finanças com Facilidade

- Cheque Especial – Entenda Como Sair e Quais são os Juros

- Dicas para Gastar MENOS no Supermercado

- Perfil do Investidor: Conservador, Moderado ou Agressivo?

- Planilha de Custos Excel Gratis

- Educação Financeira: Aprenda a Gastar e a Poupar